Содержание

В мире много денег. Но профессиональных кадров, интересного бизнеса и разумных инвесторов — мало. Перспективные бизнес-стратегии — недооцененная возможность для быстрого масштабирования. Внутри европейского рынка можно найти компанию с историей, клиентской базой, мировыми торговыми марками и использовать ее для развития своей идеи или расширения за счет ресурсов глобального видения и диджитализации.

Чтобы оценить перспективы поглощения европейских компаний, в этой статье приведем оценку рынка за 2021 и расскажем, что ждать сегодня.

Если коротко:

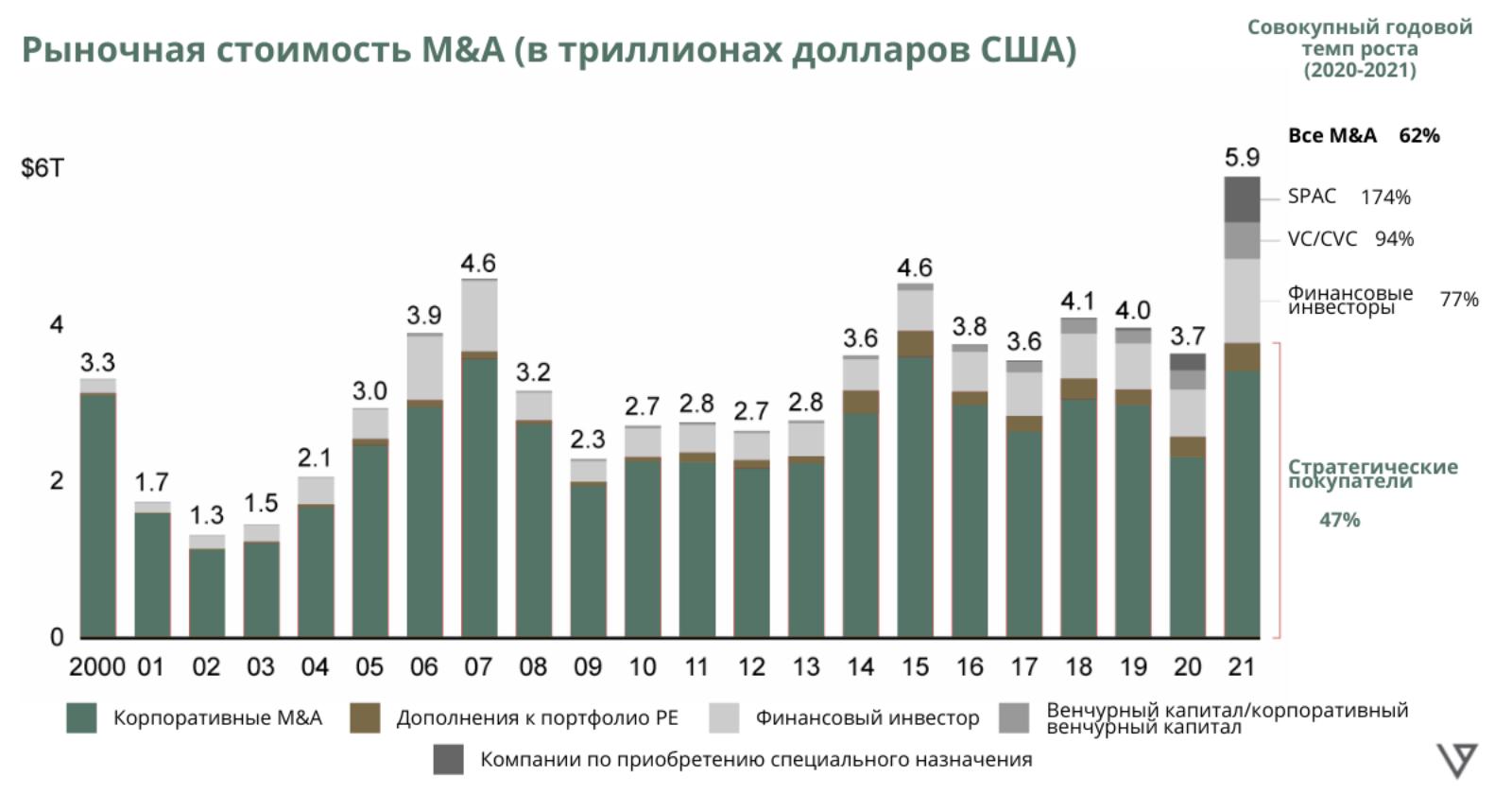

- Общая сумма сделок достигла 5,9 триллиона долларов в 2021 году.

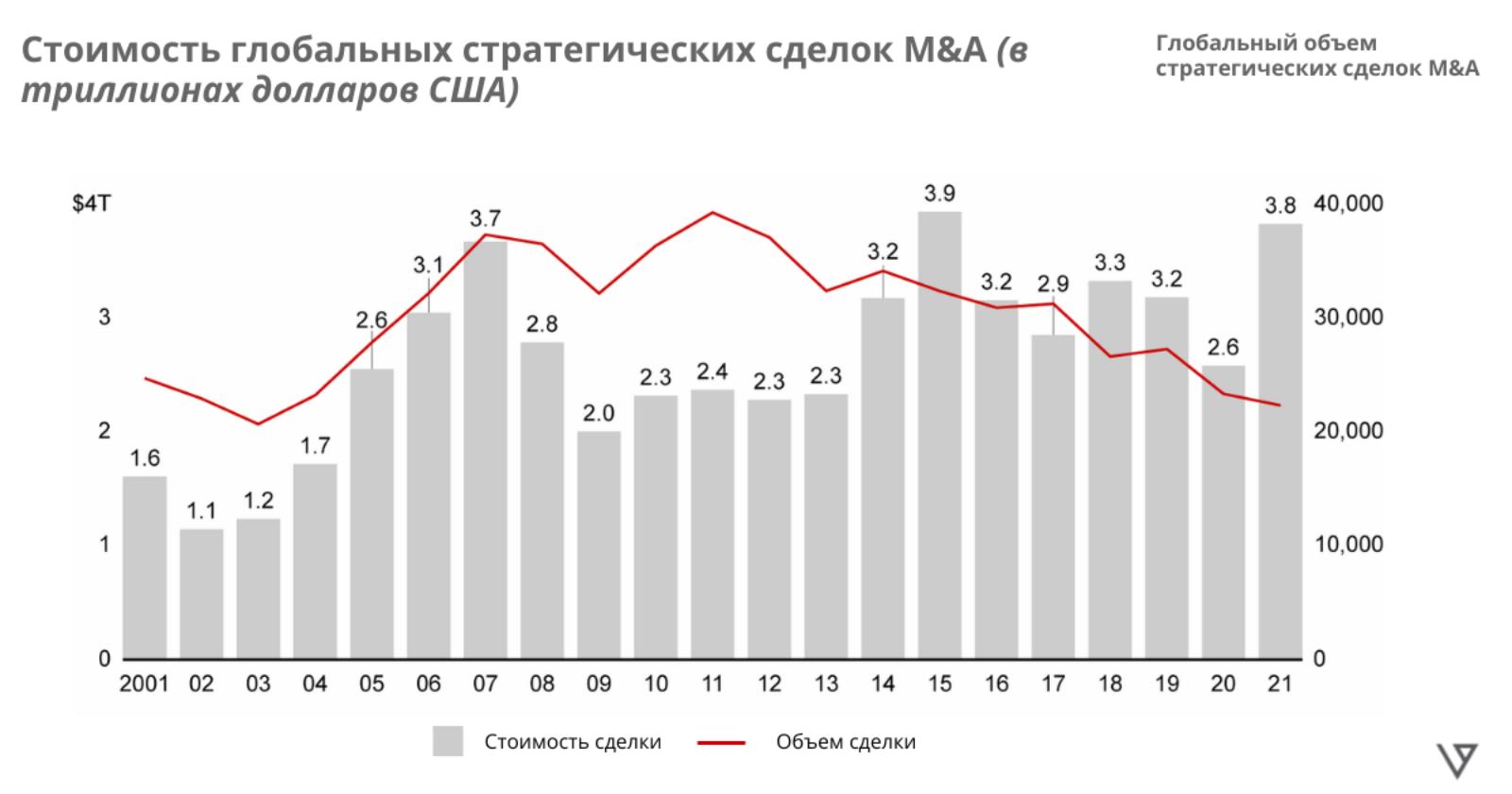

- Сумма стратегических сделок достигла 3,8 трлн долларов, увеличившись на 47% по сравнению с 2020 годом.

- Стратегическим инвесторам необходим расширенный набор навыков, чтобы конкурировать на сегодняшнем рынке.

- Специалисты-практики должны сосредоточиться на удержании талантов, более эффективном обеспечении синергии доходов, включении экологического, социального и корпоративного управления, использовании партнерских отношений и совместного венчурного капитала, а также построении воспроизводимой модели M&A (merge and aqcuisiton).

После спада в 2020, сумма сделок восстановилась до рекордного уровня благодаря росту оценок и приемлемому финансированию, достигнув 5,9 триллиона долларов.

Мотивы покупателей были разные: обилие доступных активов, низкая стоимость капитала, желание оставаться конкурентоспособным, а также смена поколений в семейных бизнесах, — а это одна из главных причин из-за которой можно купить ранее недоступную компанию. Компании стремились приобрести новые возможности и захватить большую долю в отрасли.

20 лет назад был простой рынок, который состоял из корпораций и нескольких инвесторов. Сегодняшнее состояние включает в себя дополнительные соглашения — инвесторы покупают и объединят несколько активов для создания масштаба, — финансовые и венчурные инвесторы, компании по приобретению специального назначения (SPACs) и корпоративный венчурный капитал.

Сумма стратегических покупок за прошлый год составила 3,8 триллиона долларов. В глобальном опросе Bain среди 281 руководителей, 80% отметили что слияние и поглощение компаний — часть их расширенной стратегии, а 52% назвали покупку активов движущей силой.

Как проходили сделки

С 2017 по 2020 гг. количество совместных предприятий и стратегических альянсов вырос на 4,6%. Тем временем объем корпоративного венчурного капитала вырос почти на 7% за тот же период, а количество этих инвестиций ежегодно увеличивалась на 24%.

Почему предприниматели совместно поглощают компании:

- сохранение гибкости

- ниже риск крупных захватов рынка

- разнообразие инвестиций

В 2021 масштабные расширения проходили чаще, чем объемные. Это говорит о снижении тенденции к покупкам вне основного бизнеса, которая была раньше.

Учитывая цены на активы, масштабные сделки, основанные на экономии казались инвесторам безопаснее, чем основанные на синергии доходов.

Компании стремились использовать M&A, чтобы идти в ногу с изменениями в отрасли, многие из которых были ускорены Covid-19, а также преодолевать высокие цены и острую конкуренцию.

Чего ждать в 2022 году

Согласно статистике Bain Company, 89% руководителей компаний ожидают, что их собственная активность либо останется на том же уровне, либо увеличится в 2022 году.

M&A — существенный двигатель роста, особенно если нет заметных изменений в бизнес-стратегии компании.

Ожидается продолжение роста спроса на новые технологии и инновации. Кроме того, во многих отраслях меняются стратегические приоритеты. Сейчас фокус на экологических и социальных аспектах, возможности корпоративного управления (ESG).

Сделочная активность была усилена экспансионистскими макроэкономическими условиями, которые сделали капитал доступным и дешевым. Если центральные банки и правительства постепенно перейдут к более нейтральной или жесткой налогово-бюджетной политике, финансирование может сократиться, а количество сделок выровняться.

Стратегические инвесторы также сталкиваются с растущим контролем со стороны регулирующих органов, который может иметь сдерживающий эффект. Около 44% руководителей сообщают, что они уже видят или ожидают увидеть более пристальное внимание со стороны регулирующих органов.

Как провести слияние и поглощение европейской компании

Первым делом нужно подготовиться.

Самое главное в подготовке — найти надежного партнера. Такого, кто пройдет этот путь вместе с вами, станет единомышленником, понимающим цели.

После этого следует:

- провести аудит компании

- проверить финансовые показатели и структуру предприятия

- сделать финансовое, налоговое и логистическое планирование

- составить план диджитализации предприятия

Если вы хотите продать свой бизнес, то нужно создать прозрачную структуру компании — это поднимет доверие покупателя. Ровно то же самое работает и наоборот. Оцените структуру организации, которая станет частью вашей компании и подготовьтесь к интеграции.

Если заранее не продумать интегрирование, то вы будете развивать и масштабировать проблемы как новой компании, так и старой, что в итоге приведет к хаосу и высоким рискам.

Повторюсь еще раз, обратите внимание на финансовое и налоговое планирование. Первое поможет вам понять, как регулировать денежные потоки внутри поглощаемой компании и гармонично объединить их с вашими. Второе — избежать ошибок, претензий от государства и потери прибыли.

Главная цель поглощения — достижение финансового результата через эффект синергии. Через поглощение можно быстро эффективно решить сразу несколько проблем:

- поднять стоимость компании

- увеличить капитал

- уменьшить налоговую нагрузку

- объединить интеллектуальные ресурсы

- быстро выйти на новый рынок

В условиях нестабильной геополитической ситуации, поглощение зарубежных компаний — это диверсификация портфеля. Так вы сможете обеспечить своему бизнесу не только быстрый рост, но и повысить его стабильность и жизнеспособность.

Чтобы минимизировать риски неправильного вложения или последующего менеджмента слияния двух компаний, вы можете воспользоваться нашими услугами. Laduchi Consult проводит юридическое сопровождение слияния компаний: например, мы помогли объединится нескольким ювелирным домам в Испании.

Обратите внимание, что все материалы, содержащиеся на этом сайте, подготовлены для использования в исключительно информационных целях. Эти данные не являются и не заменяют собой профессиональную финансовую, юридическую или налоговую консультацию. Информация носит общий характер и не учитывает ваши личные обстоятельства. Всегда обращайтесь за профессиональным советом к официальным лицензированным специалистам: финансовым консультантам, бухгалтерам и юристам.