Содержание

- Что такое пенсионное планирование

- Сколько нужно откладывать на пенсию

- 5 шагов пенсионного планирования:

С конца 1980-х годов финансовое будущее Европы под угрозой, а причина тому — старение населения и увеличение числа пенсионеров. Появились опасения, что расходы на социальное обеспечение растущего числа пожилых людей должны финансироваться за счет взносов молодого поколения. А молодых людей все меньше, по отношению к пожилым.

Эти опасения касаются здравоохранения, долгосрочного ухода и пенсионных систем. Последние, в частности, государственные распределительные пенсии считаются уязвимыми к старению населения.

Чтобы справиться с угрозой, европейские политики провели реформы: увеличили государственный пенсионный возраст, закрыли возможности досрочного выхода и вложили средства в возможности трудоустройства пожилых работников.

По оценкам, к 2070 году 30% всех европейцев будут в возрасте 65 лет и старше. Для сравнения — их сегодня около 20%. При этом уже в ближайшие годы трудовой потенциал будет снижаться. При этом многие государственные пенсионные системы Европы базируются на принципе «плати по мере использования» — это значит, что будет все меньше людей, кто делает взносы в пенсионную систему и все больше тех, кто получает пенсию.

Как же в таком случае обеспечить себе пенсию в Европе? Средняя пенсия в Европе сильно разнится от стажа, страны и зарплаты, поэтому нельзя предугадать, сколько вам удастся накопить. Чтобы ясно понимать, что, когда и как вы должны сделать, чтобы выйти на пенсию вовремя, следует провести пенсионное планирование.

Что такое пенсионное планирование

Пенсионное планирование — многоэтапный процесс, который начинается с размышлений и кончается получением прибыли с ваших инвестиций.

Чтобы обеспечить себе безопасную и веселую пенсию, следует создать финансовую подушку, которая все это будет финансировать. Но прежде всего придется уделить внимание скучной части пенсии — созданию плана, как вы соберете эту подушку.

Если коротко:

- Планирование выхода на пенсию должно включать определение временных горизонтов, оценку расходов, расчет требуемой прибыли после уплаты налогов, оценку допустимого риска и планирование имущества.

- Начните планировать выход на пенсию как можно скорее, чтобы получить выгоду от сложных процентов.

- Молодые инвесторы могут больше рисковать своими инвестициями, в то время как инвесторы ближе к пенсионному возрасту должны быть более консервативными.

- Пенсионные планы меняются с годами — следует перебалансировать портфель со временем.

- Нужно учитывать карьеру, размер семьи, возраст выхода на пенсию и цели после выхода на пенсию будут учитываться при планировании.

Сколько нужно откладывать на пенсию

Точной цифры нет. Все зависит от нескольких факторов:

- Ваш нынешний годовой доход

- Через сколько вы собираетесь выйти на пенсию

- Планы после выхода на пенсию

Некоторые эксперты предлагают эмпирические правила: например, отложить на пенсию 1 миллион долларов или 12 годовых доходов. Другие рекомендуют правило 4% — тратить не больше 4% своих накоплений после выхода на пенсию.

5 шагов пенсионного планирования

Первое, что стоит сделать, когда вы задумаетесь о пенсии — представить ее себе. Какие у вас планы? Что вы будете делать? Это и будут ваши пенсионные цели. Если вы решите оплатить учебу своим внукам в университете — это одна цель и одна сумма, а если захотите путешествовать по всему миру и не сидеть дома — это другая. При этом возможно, что вы сейчас живете и задумываетесь о пенсии в Европе, но накопив ее переедете в другую страну, где жить дешевле.

Горизонт планирования

Ваш текущий возраст и ожидаемый пенсионный возраст создают начальную основу для эффективной пенсионной стратегии. Чем больше времени с сегодняшнего дня до выхода на пенсию, тем больше вы можете рисковать.

Например, если вы молоды и до выхода на пенсию еще больше 30 лет, то следует рассматривать более рискованные инвестиции. Например, те же акции. Хоть они и волатильны, но исторически превосходят другие ценные бумаги при долгосрочном инвестировании — больше 10 лет.

Второй момент — чем дольше вы будете откладывать, тем больше сбережений съест инфляция. Это тоже влияет на выбор инвестиционных инструментов. Для понимания — небольшая инфляция в 3% обесценит ваши сбережения на 50% за 24 года. Чем дольше горизонт планирования, тем сильнее это заметно.

Для большей эффективности пенсионной план следует разбить на этапы. Например, в ваших планах выйти на пенсию через 10 лет, оплатить ребенку ВУЗ и подарить ему машину после окончания. Тогда план нужно разбить на 4 периода:

- 10 лет до выхода на пенсию

- Оплата ВУЗа

- Покупка машины

- Регулярные траты после выполнения целей

Так вы рассчитывать план исходя из будущих факторов тоже. В примере выше понятно, что накопить на ВУЗ, машину и жизнь нужно за те 10 лет, что будут до выхода на пенсию, а значит сумма сбережения должна быть скорректирована.

Пенсионные расходы

Большинство пенсионеров считают, что после выхода на пенсию, они будут тратить на 20-30% меньше, чем раньше. Это не всегда реальная картина, особенно если не закрыта ипотека или возникают расходы на медицину. Другой случай — первые годы пенсии проводят довольно активно, например, в путешествиях, ремонте или больших покупках.

При этом на пенсии больше нет нужды работать по 8 часов, а значит появляется больше свободного времени. Это время чем-то занимают: походы в спортзал, шопинг, путешествия, хобби или на занятия. Многие вещи становятся статьей расходов, которой раньше не было.

Обновляйте свой план раз в год: отслеживайте прогресс, корректируйте будущие траты и цели.

Налоги и проценты

С возрастом в пенсионном портфеле станет все больше надежных, но низкодоходных бумаг. А вместе с тем упадет и реальная прибыль после уплаты налогов. Требуемая норма при этом — выше 10% до вычета налогов — обычно недостижима.

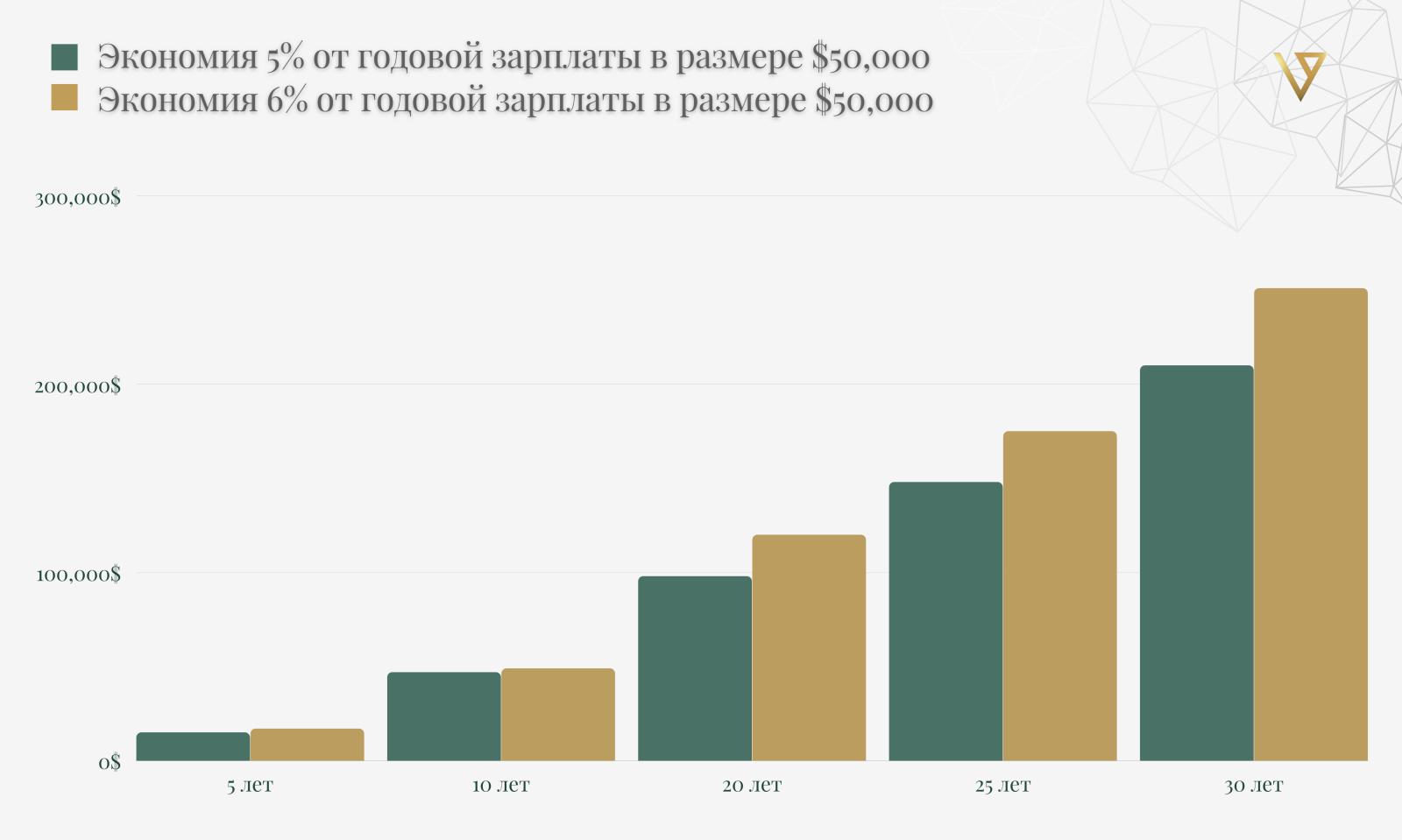

Однако здесь начинает играть роль сложный процент. Если вы станете откладывать на 1% больше, то за 20-30 это превратиться в заметную сумму.

Фактическая прибыль должна рассчитываться после уплаты налогов, поэтому учитывайте работу сложного процента и вычета налогов, когда планируете бюджет.

Толерантность к риску

Задайте себе вопросы: какие деньги вы готовы потерять прямо сейчас? А если речь идет о сумме, которую вы копили 30 лет?

Убедитесь, что вы работаете с комфортными рисками. Понимание, где необходимый риск, а где «роскошь» — важно, особенно при таком долгосрочном планировании. Не реагируйте на ежедневный шум и инвестируйте согласно плану, а не потрясениям рынка. Вам нужно собрать финансовую подушку, а не инвестировать, чтобы разбогатеть.

Недвижимость

Пенсионное планирование — комплексный план, поэтому задумайтесь о своем имуществе и недвижимости. Создайте имущественный план, продумайте, как вы собираетесь передать свою недвижимость. Например, вам может быть выгоднее подарить дом или передать его через процесс наследования?

Тут же стоит вспомнить и про налоговое планирование, чтобы определить как будет выгоднее распорядиться имуществом в будущем. Помните, что пенсионный портфель — такое же имущество и он перейдет вашим потомкам.

Пенсионное бремя ложится на плечи на самих пенсионеров, а не государства. Особенно если вы хотите выйти на пенсию раньше, чем задумано государством.

Самое сложное в создании пенсионного плана — баланс между ожиданием и реальностью. Сосредоточьтесь на создании гибкого портфеля, который можно регулярно обновлять, чтобы менять его согласно вашим целям.

Обратите внимание, что все материалы, содержащиеся на этом сайте, подготовлены для использования в исключительно информационных целях. Эти данные не являются и не заменяют собой профессиональную финансовую, юридическую или налоговую консультацию. Информация носит общий характер и не учитывает ваши личные обстоятельства. Всегда обращайтесь за профессиональным советом к официальным лицензированным специалистам: финансовым консультантам, бухгалтерам и юристам.